光瓶酒渠道调研:流通动销恢复,七成酒商业绩增长,40-60元价格带成竞争重点

导读:2023年春节前后,光瓶酒依托餐饮的复苏和爆发式增长在终端动销激增,受益明显(详情见报道《动销激增、名酒圈地、主流价格带上移!光瓶酒2023成竞争高地》)。此后,光瓶酒也顺势而为,在大众价位带成为行业新焦点的背景下市场不断扩容。如今半年过去了,再度聚焦光瓶酒市场进行走访调研发现,在消费下行大局势下,餐饮的热潮并未持续,对光瓶酒的拉力也不及预期。但在餐饮渠道之外,光瓶酒在流通渠道表现良好,终端动销强

2023年春节前后,光瓶酒依托餐饮的复苏和爆发式增长在终端动销激增,受益明显(详情见报道《动销激增、名酒圈地、主流价格带上移!光瓶酒2023成竞争高地》)。此后,光瓶酒也顺势而为,在大众价位带成为行业新焦点的背景下市场不断扩容。

如今半年过去了,再度聚焦光瓶酒市场进行走访调研发现,在消费下行大局势下,餐饮的热潮并未持续,对光瓶酒的拉力也不及预期。但在餐饮渠道之外,光瓶酒在流通渠道表现良好,终端动销强势。据走访调研河南、山东、安徽、四川、河北、广东、浙江等十余省市30+位光瓶酒经销商、终端店的样本显示,70%的光瓶酒酒商业绩有增长,且增长幅度在30%-100%。分区域来看,河南、山东、安徽依然为光瓶酒主力市场;从品牌看,牛栏山、玻汾、红星仍领跑全国,古贝春、一担粮、尖庄等也有较好表现;从价格带看,40-60元已成重点竞争价格带。

调研显示,受与光瓶酒高关联度的C、D类餐饮大量闭店影响,餐饮在光瓶酒渠道占比普遍为30%-40%,甚至有酒商餐饮端占比不到十分之一。

杭州醉好贸易董事长牟清华告诉,其餐饮端大概有七千家左右,占比约40%。“餐饮现在比较惨淡,很多品牌体量都不大。杭州能做两三千万的都很少,而且餐饮渠道维护费用极高,能养活团队的很少。”

代理光良的温岭经销商章总表示,其终端店差不多五六千家,餐饮占40%。“餐饮目前比较困难,倒了很多,新店出来我们就马上跟进。”

在北方,餐饮渠道的情况似乎更为惨烈。哈尔滨鸿星泰商贸有限公司品牌总监沈阔告诉,其流通渠道占比已高达70%-80%。“我们之前餐饮有3000多家店,目前至少减了一半,现在就往回捡。”代理红星的沈阳经销商吕总也向介绍,目前其在餐饮渠道的终端数量不及流通的十分之一,“现在就是不停闭店,不停拓新店。”

对此,代理牛栏山的湖南郴州经销商王波向表示,餐饮门店数量减少是一方面,另一方面,餐饮喝酒的氛围其实没想象中那么好。安徽亳菊酒业总经理李怀杰也观察到,餐饮的恢复主要表现在宴席消费的盒装酒,对光瓶酒销量的拉动有限。

尽管如此,但从调研来看,众酒商一致认为:餐饮仍是光瓶酒培育的主要渠道。

代理光良的浙江嘉兴经销商郁总告诉,前期铺货从餐饮开始,能辐射到消费者动销率,稳定后再把重点放到超市。

“餐饮渠道相对而言能更快让产品与消费者见面。”北京永丰二锅头酒销售有限公司销售总监崔少华认为,在品牌有了一定销量基础、认知的时候,烟酒店才能起量,如果是新产品或者小品牌,在餐饮店的开瓶率会远高于烟酒店。

华策咨询董事长李童也告诉,全国性名酒、老品牌新产品,一般是餐饮和流通同步铺,但如果是新品牌、新产品,一般建议先导入餐饮,“全国整体来看光瓶酒自带率还是比较低的。”

从的整体调研来看,尽管作为重要阵地的餐饮渠道拉力不足,但光瓶酒仍呈现出持续扩容、高速增长的态势。

近期,调研河南、山东、安徽、四川、河北、广东、浙江等十余省市30+光瓶酒经销商、终端店样本来看,70%光瓶酒酒商业绩有增长,且增长幅度在30%-100%。这其中不乏头部名酒,也有尚处培育期的新兴品牌。

“相比往年,今年淡季没有特别淡,我们红星增长幅度在38%左右。”据沈阔介绍,以前终端可能一个月进一箱,现在能进2箱,3、6、10箱囤货的店也有大幅增长,“终端敢压货了。”

郁总也向表示,其代理的光良与去年相比增长了70-80%,“今年目标销量在5万箱左右。”安徽刀客酒业负责人胡良奎告诉,公司刀客光瓶酒今年营收翻了一倍。

“今年一些老势力都出现了问题,这是消费升级的结果;红星和汾酒在增长,像一些新兴品牌基数低,基本也在增长。”李童表示。

据调研了解,全国范围来看,牛栏山、玻汾、红星普遍表现较好。牛栏山体量仍居多地首位;玻汾整体表现稳定,河南、山西、河北、山东、广东等地发展较好,部分地区仍出现缺货情况;红星则呈点状增长,在安徽、河北、浙江、辽宁、黑龙江、海南有突出表现。

此外,尖庄在河南、河北氛围较好,小郎酒在四川、湖南、河北、山东等地增长明显,顺品郎在四川、湖南、陕西势头较好,一担粮在沈阳及安徽阜阳持续增长,光良在四川、浙江、安徽宿州等地发展稳定……“今年大多品牌都是局部市场有增长。”和君酒水事业部总经理李振江表示。

分区域来看,河南、山东、安徽依然为光瓶酒主力市场。

据河南省商务厅数据,河南光瓶酒市场份额约100亿,其中玻汾每年超6亿,地产酒品牌北大荒、龙江家园、老村长在河南也都有3亿左右体量。河南酒商黄总告诉,除玻汾外,尖庄、北大仓、西凤的光瓶也都在河南卖得不错。

而在另一白酒大省山东,牛栏山表现稳定,玻汾、红星也均有不错表现。一青岛便民商店老板告诉,店内光是牛栏山产品就多达5种以上,“15元、17元、36元的都很好卖,相比去年营收增长了40%-50%。”而地产酒古贝春也有不错销量,崔少华向表示,古贝春白板内招在山东年销售约2亿规模,值得一提的是,此款光瓶酒售价已接近200元/瓶。

据和君咨询统计的数据显示,在地产盒装酒强势的安徽市场,光瓶酒规模约为80亿。李怀杰透露,安徽每个县光瓶酒都有一两千万的销量,各种牌子都有,但市场占有率分散。“越低档的酒越缺乏忠诚度。”李童也表示,安徽过亿的光瓶酒品牌不多,其中牛栏山体量至少在5亿以上,玻汾不超过2亿,老村长、光良大约有1-2亿。此外,一担粮也在安徽部分市场有不错表现,安徽资深酒业人士皮之月告诉,“一担粮在阜阳市区体量在5000万以上。”

调研发现,河北光瓶酒体量虽不及河南、山东和安徽,但也有较浓的消费氛围。“牛栏山、玻汾、红星加起来能有十几亿的体量,永丰这两年也有2个多亿。”崔少华表示。

当下,受新国标及消费升级影响,光瓶酒15元以下市场萎缩、主力价格带上移至15-60元。另一边,光瓶酒价格空间也被打开,随着泸州老窖、汾酒、五粮液等头部品牌纷纷抢滩百元价格带,似乎昭示着百元时代的到来。

然而,据市场端反馈,目前百元光瓶发展受困。独特咨询创始人王伟设表示,“由于宏观经济低于预期,拖累或延缓了光瓶酒消费升级速度,致使百元光瓶增长乏力。”

在王伟设看来,百元以上升级受阻导致重心滞缓在50-60元价格带,而今明两年的竞争重心,无疑是争夺40-60元市场。

“底盘会萎缩,10元以下量变小,40-60元腰会变粗。”北京卓鹏战略创始人田卓鹏也认为40-60元将成为未来光瓶酒厮杀激烈的价格带。

对此,王伟设表示,一二线品牌竞争策略依然是品牌+品质,即超高性价比,如玻汾和绿西凤;三线品牌采取价格跟随策略,竞争重心为40-50元,竞争策略是品质+价格,如一担粮推出的新品北京大曲清香,定价45-50元。

“红星蓝瓶把30卡住了,西凤、汾酒把50卡住了,现在趋势是百元以内都想做光瓶,接下来就看各家铺市速度、投放市场的力度及品牌力的提升。”沈阔表示。

李童则认为,接下来30多、50元左右是比较重要且能出量的价位段。在李童看来,现在讲百元还为时尚早。“所有的消费升级都是循序渐进的,不是跨越式的,原来喝15元的,突然喝100元了,这不可能。可以有产品,但目前来说产品可能更多角色和作用是占位和布局;第二是基于业绩的增长,名酒厂招商的优势相对来说是比较明显的。”

“其实从国际惯例而言,红酒、威士忌很多都是光瓶酒包装很简单,到了中国以后才流行加盒子,百元价格带以内还是大众消费,人们真正还是回归于喝酒质,未来酒企把质量做好了,百元价格带还是很有机会。”崔少华如是说。

下一篇:白酒能否稳住行情?

-

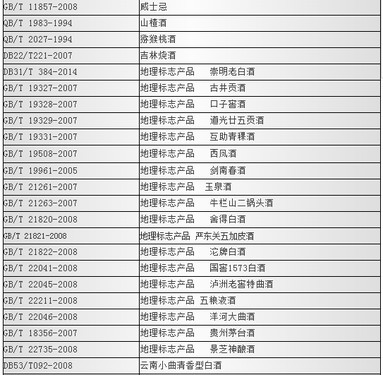

白酒执行标准代码大全表,白酒产品标准号一览表?2023-07-30 09:08:16一、白酒产品标准号一览表?白酒产品标准:1.GB10343-2002食用酒精。2.GB10343-2002《食用酒精》第...

白酒执行标准代码大全表,白酒产品标准号一览表?2023-07-30 09:08:16一、白酒产品标准号一览表?白酒产品标准:1.GB10343-2002食用酒精。2.GB10343-2002《食用酒精》第... -

白酒排名前10名,2021中国十大名酒排名顺口溜?2023-07-30 09:03:20一、2021中国十大名酒排名顺口溜?①茅台、五粮液、泸州老窖、洋河、汾酒、剑南春、口子窖、郎酒、水井坊、沱牌舍得、西凤酒...

白酒排名前10名,2021中国十大名酒排名顺口溜?2023-07-30 09:03:20一、2021中国十大名酒排名顺口溜?①茅台、五粮液、泸州老窖、洋河、汾酒、剑南春、口子窖、郎酒、水井坊、沱牌舍得、西凤酒... -

10月全国白酒价格指数回升,销售主力军是谁?2023-11-05 18:39:4411月3日,泸州·中国白酒商品批发价格指数办公室发布了《2023年10月全国白酒价格指数走势分析》,详细地分析了10月份...

10月全国白酒价格指数回升,销售主力军是谁?2023-11-05 18:39:4411月3日,泸州·中国白酒商品批发价格指数办公室发布了《2023年10月全国白酒价格指数走势分析》,详细地分析了10月份... -

洋河稳中求进,上半年营收218.72亿元,展现行业龙头的发展2023-08-31 06:56:058月28日晚,洋河股份公布2023年半年度报告,上半年营业收入218.73亿元,同比增长15.68%;实现归属于上市公司...

洋河稳中求进,上半年营收218.72亿元,展现行业龙头的发展2023-08-31 06:56:058月28日晚,洋河股份公布2023年半年度报告,上半年营业收入218.73亿元,同比增长15.68%;实现归属于上市公司... -

-